目前,招商银行、中原银行、百信银行等银行正在使用神策分析。我们身边的这些银行是如何挖掘数据价值的呢?

神策数据官网银行 Demo 今天正式上线!这片试验田将带你初步感受这些“客户满意银行”背后的数据洞察。

在中国银保监会刚刚发布的《银行业金融机构数据治理指引》中指出,银行业金融机构应当在风险管理、业务经营与内部控制中加强数据应用,实现数据驱动,提高管理精细化程度,发挥数据价值。

然而有些遗憾的是,鲜有银行机构能够从中挖掘出数据价值。大多数银行的数据仍停留“业务记载”层面,这种“会计”价值并未将大数据真正应用于营销实践、提升业务效率等,造成数据资源的浪费。

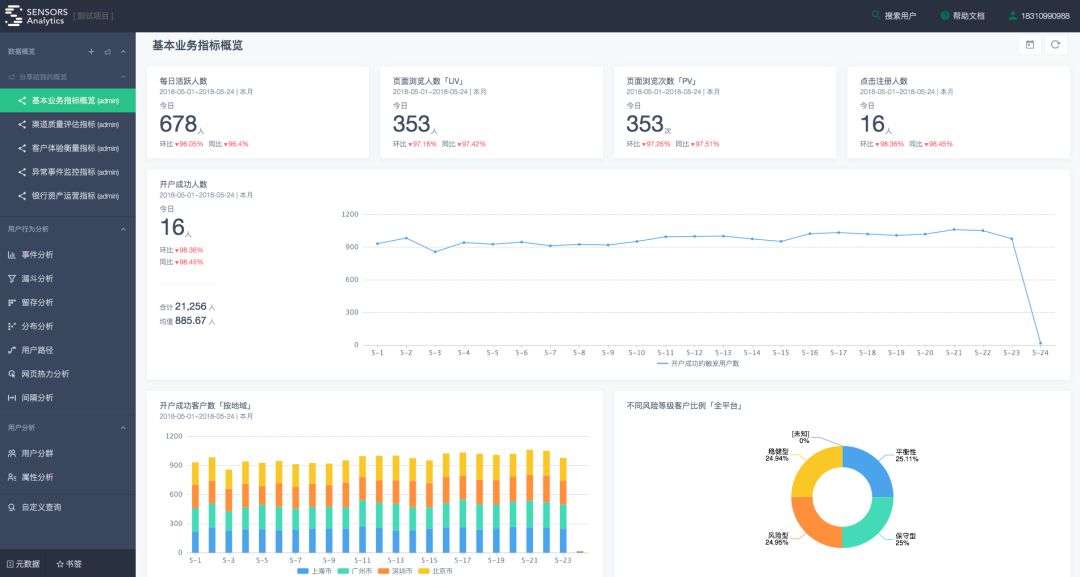

图 1 银行 Demo 概览

依托数字技术,在互联网金融的兴起与发展全面冲击了传统银行业。在新业态下,传统银行在金融生态中核心业务和关键环节仍保持固有优势——银行在发展过程中已经积累并正在积累庞大的客户群体基础,同时企业级数据仓库存储了覆盖客户、账户、产品、交易等基本信息和大量的结构化数据,以及海量的以语音、图像、视频等形式存在的非结构化信息。这些数据背后都会蕴藏了诸如客户偏好、社会关系、消费习惯等丰富全面的信息资源。

神策数据深入理解客户、市场、科技与竞争变化对银行网点转型与智慧银行建设的驱动,帮助银行在数据洞察下构建高效服务体系,一系列银行应用场景已经落地。

精准营销:

客户体验,全生命周期智慧营销与服务

数据治理应当覆盖数据的全生命周期,覆盖业务经营、风险管理和内部控制流程中的全部数据,覆盖内部数据和外部数据,覆盖监管数据,覆盖所有分支机构和附属机构。

——《银行业金融机构数据治理指引》

大多数银行的各服务渠道的彼此隔离形成“服务孤岛”,让银行无法实现渠道互动、有效服务客户。同时,日益激烈的银行竞争导致获客成本高居不下。银行需要追求更为精准的营销解决方案,破除短期、粗犷且无法评估效果的传统营销与服务模式,迫切从单一渠道推送到多渠道协作转型、营销从拍脑袋的灵感式向基于数据分析的智慧、精准营销转型。神策数据很好的解决了这一需求,可以帮助银行客户实现:

⒈行为数据与业务数据打通,完善的渠道分析模型,实现跨营销渠道协同的营销流程。常见的场景如下:

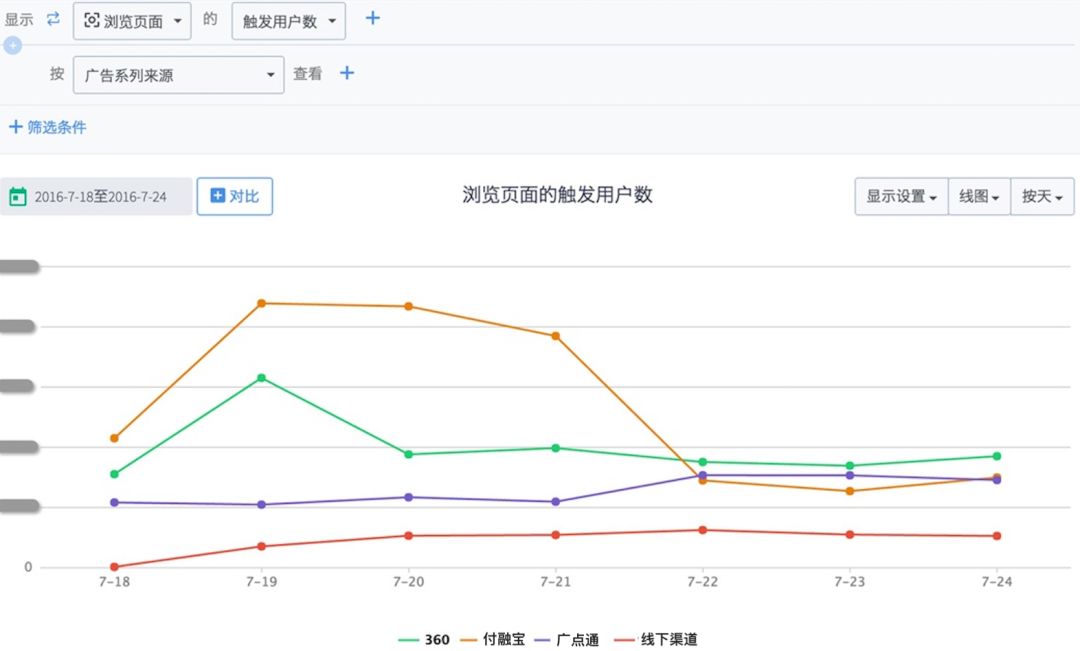

场景1:全面剖析营销渠道,形成“科学投放-效果评估-渠道优化”的闭环。从用户的获取、活跃、留存、付费、传播等方面评估广告投放质量,对 SEM、EDM、今日头条、广点通等渠道的投放进行全面分析,实现不同广告渠道、广告关键词、广告系列、广告内容、广告媒介的优化闭环。

图 2 不同渠道来源的触发用户数

场景2:打通呼叫中心,拓建多渠道互动响应的客户服务能力。银行通常会通过呼叫中心(Call Center)来辅助银证类、银保类、理财类及信用卡类电销业务。以电销为例,盲目式电话推销极易引起客户反感,成功率极低。精准营销,在了解客户兴趣与爱好、购买能力做出预测和综合判断后,向客户推荐金融服务及产品,以保障推荐产品符合其财力、兴趣、理财偏好。当呼叫中心与神策分析打通,电销人员可以在掌握客户交易行为、理财情况等信息前提下进行产品与服务的针对性推荐,能够最大限度提高客户尊崇感和满意度,保证电销成功率,最终优化智能客服服务和人工坐席服务。

2.千人千面,推出个性化银行服务与产品。

了解客户的群组特征和个性化需求并进行用户分群,结合客户个性化需求,主动且实时地向客户推荐他们感兴趣的产品或服务,以及挽回即将流失客户等。

3.持续关注客户体验,不断优化全生命周期的营销与服务计划。

伴随客户生命周期的精准营销,不以单次营销为目标。既要不断挖掘目标客户,扩大精准营销范围,也要伴随客户成长过程,在客户不同时期适时提供客户需要的产品和服务。

客户管理:

用户分层打造高标准专属服务

银行业金融机构应当确立数据质量管理目标,建立控制机制,确保数据的真实性、准确性、连续性、完整性和及时性。树立数据是重要资产和数据应真实客观的理念与准则。

——《银行业金融机构数据治理指引》

银行通过获取客户的用户属性、金融产品偏好、渠道偏好、风险偏好、理财偏好等全视图信息,通过数据分析精细勾勒用户画像,通过用户分群为客户提供差异化的产品和服务策略。围绕客户管理,神策数据可以帮助客户实现:

1.全面数据采集,私有化部署保证客户资产沉淀。

通过神策数据稳定成熟的银行系统私有化部署方案,保障客户信息、每一笔资金安全与稳定,实现数据资产积累。帮助银行整合电子渠道(手机银行、直销银行、微信银行)的行为数据,并且提供后端数据导入工具,采集关键行为数据,比如注册、转账成功、实名认证等,最大限度的保证数据的安全性和准确性。

2.用户画像,判定客户价值辅助征信体系建立。

结合用户的历史行为和基本属性给用户打标签,通过全面数据采集,以及数据分析对银行客户进行全面细致的画像描摹,了解客户资本情况、资本充足率,对客户风险识别至关重要。同时,外部数据的补充可以辅助银行全方位判别用户在其他银行及金融市场的行为,并通过深度学习模型,预测用户多元化的金融需求等。

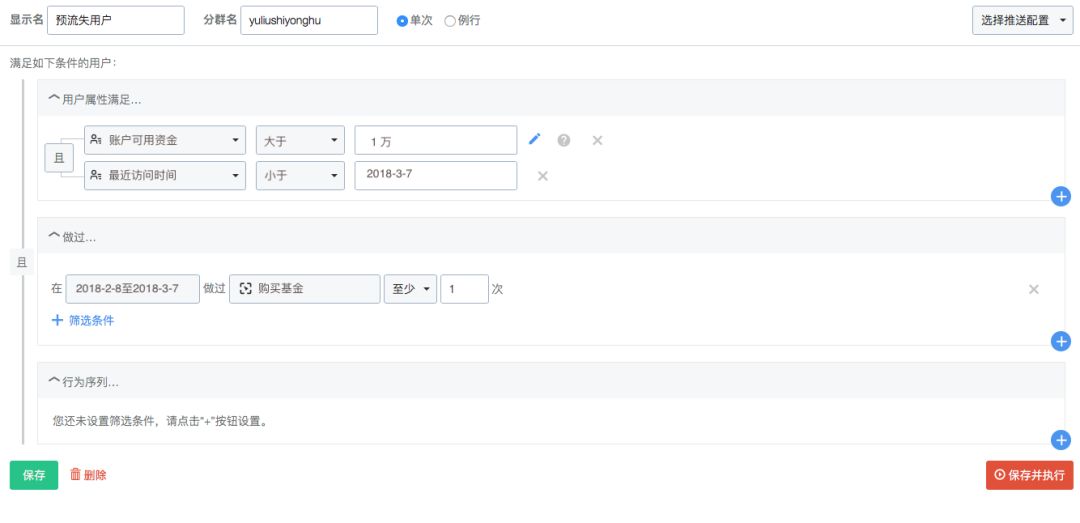

3.预测客户流失,延长客户生命周期价值。

银行可针对资产配置异常的中高端客户,结合中高端客户的历史信息,找出影响其资产配置异常与活跃度的主要因素,可通过一对一等服务形式进行挽留客户,从而有效止损。

图 3 筛选有过购买基金行为,但超过一个月未访问 APP 客户群

例如,银行将高意向用户,通过短信或者站内弹窗的形式通知,向该群体推送信息,或者一对一专属服务,以刺激其投资。在推送完成后,可以进行多维度分析,实时展示推送后效果,降低客户流失率,提高客户的忠诚度。

产品迭代:

需求洞察,体现以客户为中心的设计

好的设计才有好的营销。通过手机银行、直销银行、微信银行等跨终端、多应用的用户行为数据(如操作轨迹、登录习惯、关注的产品模块等)的采集与分析,通过掌握用户的行为数据重现用户的使用过程,更好地了解了用户需求,从以下几方面实现产品运营与优化,提升用户体验。

1.掌握全盘数据,实时进行流量分析;

监控产品基础流量指标,建立完善的指标体系,把握微信银行或 APP 等产品的整体健康情况;了解功能模块流量指标,定位用户兴趣功能模块,对使用高频模块着重优化和迭代。

图 4 产品流量概览

2.了解用户轨迹,快速定位问题,优化迭代产品。

通过了解用户行为动作,详细展示用户在产品内的访问轨迹,知晓用户的行为偏好,查看产品是否实现正常的流量分发,及时发现运营转化过程中的问题,为产品优化起到数据支撑;查看重要漏斗转化,关心如用户注册、永续贷贷款、理财产品购买等各步骤的转化率、流失人群、转化时间等指标,清楚了解流失人群列表和用户属性信息,为产品优化提供了数据支撑。常见场景如下:

场景1:数据分析暴露引导页引流问题。一个好的引导页能帮助客户快速了解产品的基本特点、功能以及产品给客户带来的价值。例如,运营人员可以通过用户路径来观察新用户到达注册页面的访问路径,从而判断引导页是否承载起很好的价值引导和直接的注册引流作用。

场景2:定位绑卡环节问题或导致用户流失。注册是银行客户进行后续交易的基础,某银行通过漏斗分析模型观察客户的注册漏斗,从进入注册页面到注册成功的漏斗中发现存在较为严重的流失现象,为进一步排查原因,产品人员进行进一步的下钻分析,最后定位在客户注册手机系统维度方面问题。

场景3:开发 Crash 采集,迅速定位故障。异常退出是影响客户使用体验的重要因素,也是导致用户流失的重要原因。中原银行通过神策分析提供实时计算的漏斗分析,事件分析,留存分析等强大分析模块,可监控 APP 发生异常退出的情况,在神策数据开源 SDK 的基础上,开发了 Crash 采集,能迅速定位故障并解决问题。

综上所述,大数据分析与应用能力已是商业银行的核心竞争力之一。越来越多的银行将数据建设提升到战略层面,重视数据采集能力,将大数据市场与营销实践相结合,与客户全生命周期管理相结合,加强“以客户为中心”的精准营销能力,不断优化和创新产品,整合营销渠道,有效提升客户服务质量和核心竞争力。

注:文中所有图片均来自神策数据,所涉数据均为虚拟,不涉嫌任何商业机密。

↓↓↓ 点击"阅读原文" 试用神策数据

银行 Demo